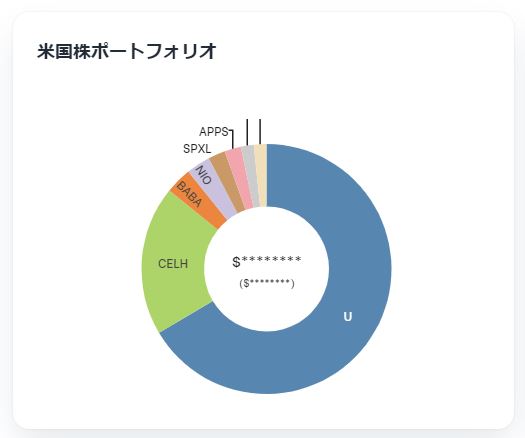

現在純資産額6448万円。前月比-2.06%と前月からマイナスになった模様。GMOクリック証券の口座はプラスでしたので、ざっくり見た感じ、IG証券個別株のマージンコールによる棄損がそこそこ大きそうです。相変わらず個別株に対するパフォーマンスが悪いです。

今月のトピックスとしては中国の暴落でしょうか。私はなんだかんだと資産を大きく棄損することは免れましたが、それでもアリババとソフトバンクグループで痛手を被ってます。ただ、中国株ニューエコノミーF $CXSE に関しては7/6に63.6ドルで損切りをして、S&P500ブル3倍 ETF $SPXLに乗り換えたが功を奏したようです。購入した直後の急落には焦りましたが、結果としてはプラスになり助かりました。自分でもこれには感心。

あとは、なかなか助からないSOXLですが、こちらも現時点では助かっております。見事な高値掴みしておりましたが、現在はその高値まで戻ってきております。ちょっとこのレンジですし一旦手放しても良いかなという感じではあります。現金ポジションが無さ過ぎてね……

アリババは見事に高値掴みの底値切りをしたという感じでしょうか。50枚程持っておりましたが、ここで30枚程損切り致しました。実損-139262円。痛い。悲しい。170ドルを割れなければ良かったのですが、悩んだ末。結果的には少し反発していますので切るならもう少し待っても良かったのかもしれません。この反発は、キャットデッドバウンスの可能性もありますが。とりあえず中国株は暫く手を出さない……手を出さない……。爆益出来る可能性はあるとしても、私のリスク許容度に収まる子で無さそうなので……。

よければ↓の米国株ブログをクリックして頂けると、励みになりますのでよろしくお願いします。