※みやまはレバ狂です。レバレッジを推奨する記事ではありません。あくまで、レバ狂の致死ラインの検証です。投資で致死ラインとか考えたくない方はレバレッジに手は出さないのが無難と考えます。

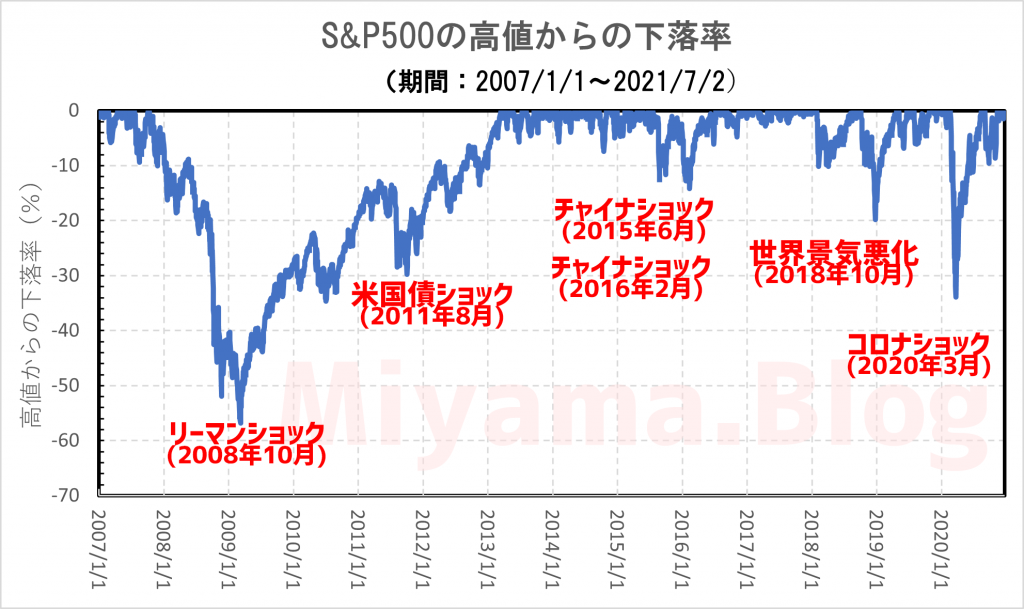

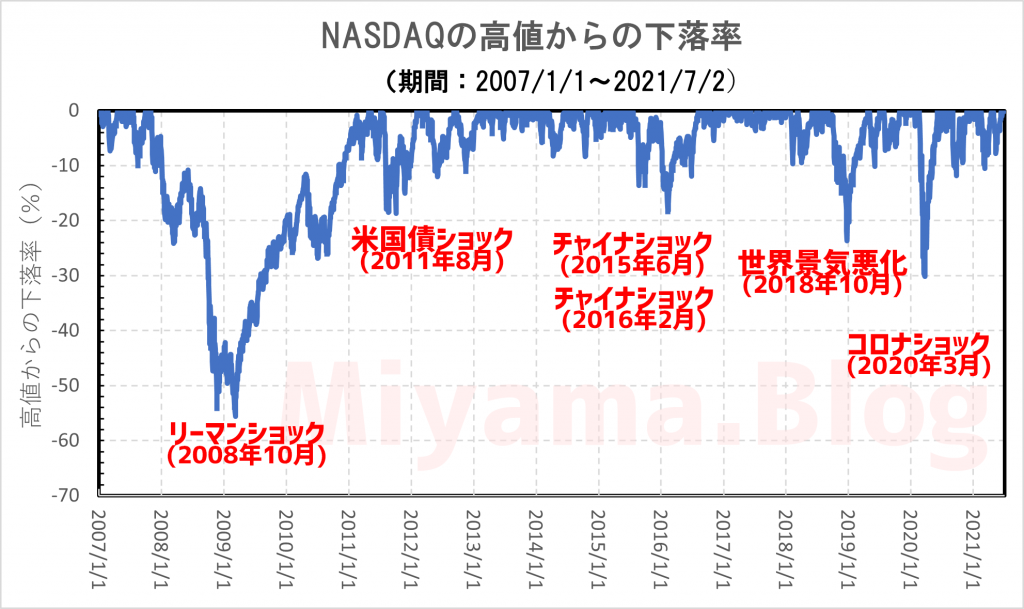

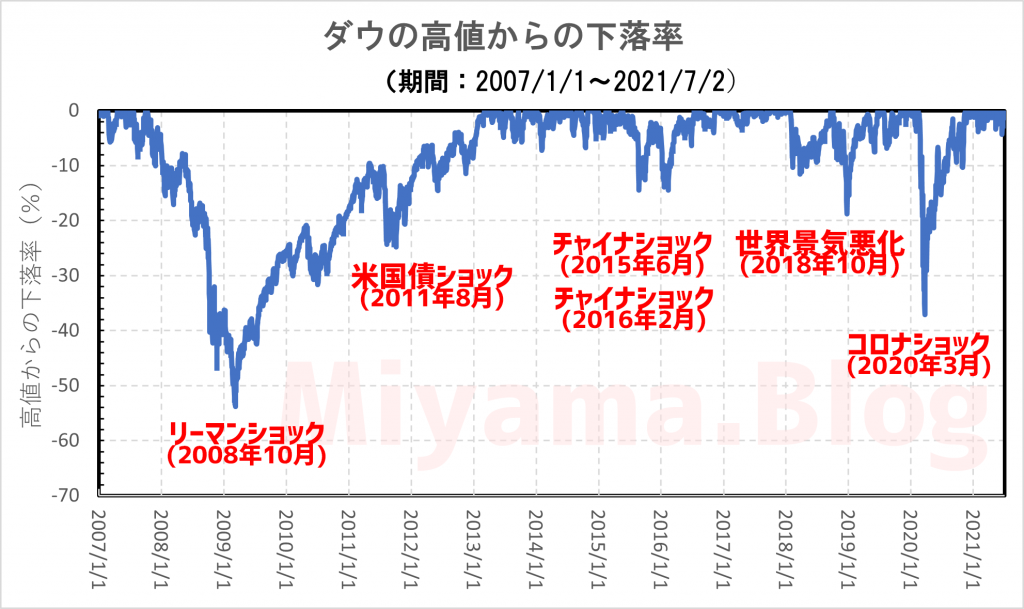

さて、CFDや先物、信用等でレバレッジを掛ける場合、レバレッジをどの程度までかけて大丈夫かというのを考察してみるために、S&P500、NASDAQ、ダウと主な米国株指数の高値からの下落率をプロットしてみました。取り急ぎデータの都合上、2007年1月からプロットしリーマンショックが含まれるようにしました。

結果、リーマンショックは別格ですね。高値からの下落率も高値まで戻る期間も大きいです。概ね、リーマンショックをガチホで耐え抜くには60%の下落に合っても耐えられるメンタルと余力が要求されそうです。

某インデックス投資家のツイートでも、リスク選好派の投資家が、長期投資をする場合でも、1.4倍程度とありましたが、レバレッジ1.4倍であれば70%程度の下落までは耐えられるので、リーマンショックの60%程度の下落であれば耐えられそうです。ただし、その後の3~4年間はマイナスのまま耐えなければならない日々を過ごす必要がありますので、常人のメンタルではおそらく耐えきることは難しいかと思います。S&P500インデックス投資家でさえリーマンショックを耐え抜くことが出来る人の割合はいかほどか……

ただ、リーマンショックは例外であると考えることが出来れば、コロナショックの-40%の下落を最大と見て、2倍程度に抑えておけば即死することはなさそうです。

更にそれら〇〇ショックは10年に1度級と判断し無視するのであれば、残りは-20%程度の下落内に概ね収まっておりますので、4倍が最大になるところでしょうか。

これ以上のレバレッジになってきますと、ふとした定期イベントで死ぬ可能性が出てくる可能性がありますので、中期目線でこれ以上のレバは危険かと考えます。

仕組みは異なりますが、レバレッジETFがおおむね3倍程度なのは、このあたりを意識しているのかなと感じていたり。4倍になると、耐えきれずの償還リスクが高そうです。

ちまたでは、レバレッジを推奨するようなお話が増えてきている感がありますが、ハイレバレッジは危険だよという啓蒙も兼ねて。また、これはあくまで致死ラインですので、自らのリスク許容度に合わせて余裕を持ってくださいね。

よければ↓の米国株ブログをクリックして頂けると、励みになりますのでよろしくお願いします。