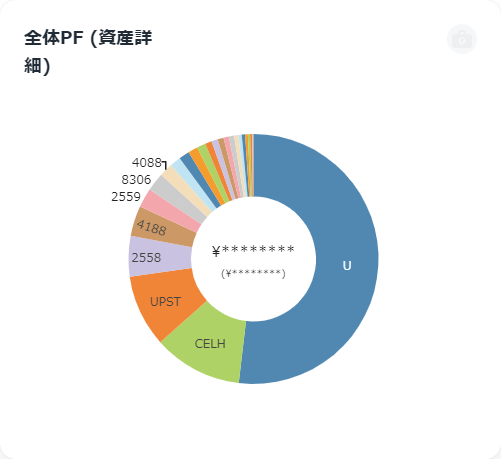

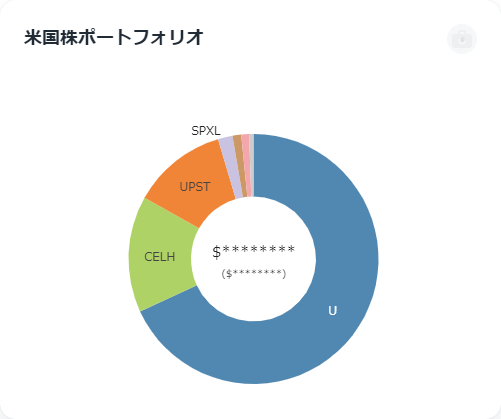

現在純資産額7350万円。ユニティで爆損しつつも、原油がそれをカバーしたようで結果として資産額に変動がありませんでした。最近のこのヨコヨコはこれはこれで凄いと感じる。レバ狂なので、ボラが激しくなるのが必然のはずなのですが、いい感じにヘッジになっているのでしょうか。

さて、表題の通り1570 日経レバを17,750円で売却しました。日経レバに関しては、3/1に約定単価33,200円で20株を野村證券の信用口座にて購入しておりました。その後、4/30に2分割されました。結果、現在までの手数料がこちらのようになってしまいました。

管理費が6,600円と4,400円合わせて11,000円にも及んでしまっております。野村證券は買方金利が0.5%と他の証券会社と比べて破格の金利です。

| 制度信用 | 一般信用 |

| 野村證券 | 0.5% | 0.5% |

| 楽天証券 | 2.80% | 2.80%(無期限) |

| SBI証券 | 2.80% | 2.80%(無期限) |

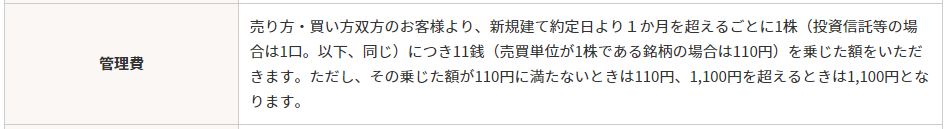

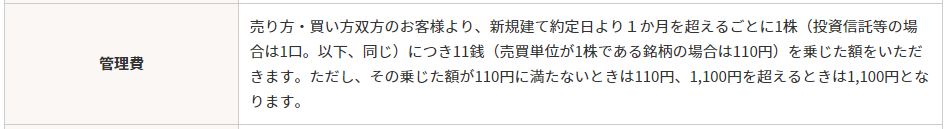

ですが、管理費に関して見落としておりました。尚、管理費は野村證券でなくとも同様にかかりますので、野村證券だから必ずしも高いというわけではありません。さて、この管理費ですが、1か月毎に掛かってくる費用です。

1株当たり11銭、売買単位が1株である銘柄の場合は110円かかってきます。

つまり、売買単位が1株である日経レバを始めとするETFと、売買単位が100株である株の場合では、この管理費が10倍異なってきます。※売買単位1000株は2021/9/14現時点では存在しません。

ただし上限が存在し、野村證券の場合1,100円以上にはならないようです。私は日経レバを分割に伴い20株×2セットを信用で保有しておりました。結果として20株の管理費(20×110=2200円→1100円)を2セットとし、毎月2,200円の管理費を支払っておりました。

野村證券の信用取引の売買手数料は、1注文あたり524円ですので、長期保有するのであれば一度2セットとも売却して、もう一度購入しなおして1セットにまとめてしまうのが良かったのでしょう。分割の罠にはまった。

そもそも、信用取引で売買単位が1株単位のETFは保有するものでは無いですね。管理費がバカにならない。そんなETFを信用取引で、しかもレバレッジETFを購入して、更に分割によって管理費を2倍支払うと罰ゲームをなぜ受けていたのか。

そんなわけで、日経が回復してきた現在、信用で保有していた日経レバのETFをを売却しました。購入するなら現物で購入すべきですね。間違っても信用で購入してはいけない。

結果として、売買損益46,000円に対して、手数料合計が14,702円で差し引き利益が31,298円。1/3が手数料で消えてしまったよ……

よければ↓の米国株ブログをクリックして頂けると、励みになりますのでよろしくお願いします。